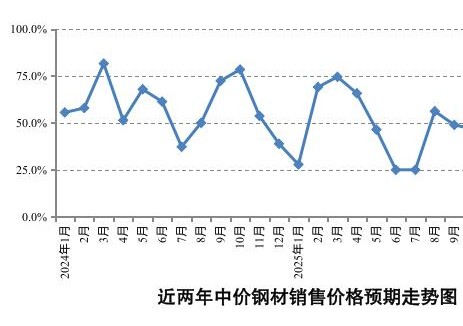

钢材价格的下跌已经是完全没有底线了,螺纹钢作为最主要的建筑用钢材,期货市场主力合约价格上周一再创1618元/吨的新低,这一价格比去年同期每吨降低了约1000元。

京津冀地区再现严重雾霾天气。在期现货市场上,钢铁期现货价格一跌再跌。钢铁行业的减产由此成为近期焦点。北京周边四省区粗钢产量占全国近半,为了治理空气污染,有关部门曾公布新政勒令钢铁业减少8000万吨产能。但新政实施以来全国钢厂减产效果并不明显,高炉开工率一直居高不下。“雷声大雨点小”的减产政策令钢铁行业仍深陷供给严重过剩的泥潭。

停产不敌新增产能

10月份以来,国内不断有钢厂减产、停产的消息传出。福建三钢、宣钢、成渝钒钛、包钢、首钢长治、新抚钢等钢厂相继宣布将对生产线进行检修,河北唐山地区不少钢铁企业高炉直接停产。11月14日,唐山淞汀钢铁厂宣布停产、员工全部放假的消息更是让市场一度认为大规模的减产潮即将到来。

钢铁行业业内人士告诉记者,目前行业处于寒冬期,一些钢厂熬不住成本等多方压力进行减产、停产的现象很正常,但减产、停产仍然局限在小范围内。从全国范围看,新增产能远超减产规模,仅宝钢在湛江和武汉防城港就计划今年新增1920万吨产能,未来两年预计将增加近8000万吨产能。河北淞汀钢厂停产当月,唐山又有新高炉开工生产。因此“雷声大雨点小”的减产对行业并没有起到实质性的改变。

数据显示,全国高炉开工率在7月中旬一度跌至77.49%,但之后稳定在80%以上,一直到近期才降到78%左右。但冬季是全国钢材消费低谷期,开工率小幅下降不足以抵消需求低迷,供给形势进一步恶化。

根据中国钢铁业协会统计,11月上旬重点钢企粗钢日均产量为169.28万吨,旬环比增幅2.84%,而重点企业钢材库存为1502.9万吨,旬环比增幅为1.51%。全国粗钢产量目前约为220万吨/天,这一数字依然处于历史记录高位。从数字来看,全国钢厂产能、产量减少依然任重而道远。

减产须多方面着手

面对越来越严重的空气污染,河北地区钢厂减产的压力较大。根据规划,未来几年河北钢铁企业数量将减少到目前的60%左右。以唐山市为例,该市有钢铁生产企业400多家,如果执行减产任务的话,几年内影响该地直接和间接税收370亿元。因此减产必须要有新的替代产业的发展,才能让当地管理者有更多动力彻底减少钢铁产能。

记者了解到,目前河北省政府已经出台相关鼓励政策,支持钢铁企业参与港口、铁路、海运等产业和发展战略性新兴产业。但对于大多数的钢铁企业来说,目前阶段他们仍然比较迷茫,尤其是急速紧缩的银行信贷让资金链断裂的风险也成为当前钢厂最为头痛的问题。

邯郸一位钢厂经理就曾表示,从9月份往后,银行对于钢厂的信贷非常严格,不论是国有钢厂还是民营钢厂,几乎都拿不到银行贷款的授信。唐山某钢厂也有负责人表达了类似的感叹,从今年以来,河北地区的银行对于钢铁项目的信贷非常谨慎,钢铁企业面对产品价格的不断下跌,还要提高环保投入成本,还要积极转型找出路。但如果从银行拿不到贷款,主营业务亏损严重,企业转型发展也就成为一句空话。

国内钢铁行业研究人士也认为,在新政策的压力下,未来几年对整个钢铁行业来说都将会是一个阵痛期。钢企想生存下来必须要做好自身的转型,开源节流、减少杠杆、放大延伸围绕钢铁产业的业务范围。

减少“隐形”产能任重道远

除了目前明面上的钢铁产能,市场上隐形钢铁产能很大。新金融记者了解到,之前几年积累的未批先建的项目很多。仅唐山周边,未纳入统计的小钢厂就有不少。这些市场上“黑户”在市场好的时候就生产,不好就停工,由于环保投入很少,企业生产成本也低,产出的产品也有一定的市场需求,对这些黑户企业产能、产量的控制已经成为一大难题。

虽然目前制定了减产的政策,但并没有相应的执法队伍,政策真正落实还需要时间。加上地方政府对财政、GDP以及就业的综合考虑,短期想实现对钢铁业大规模减产不太现实。

除了执行力度不够以外,当前的减产计划和政策还需要进一步的细化。尤其是当前指标的制定不够灵活,比如一些地区的产能减少是“平摊”的,这样对一些环保较好的企业不公平。因此,地方政府要尽量避免下行政指标的“一刀切”式的做法,要注重环保等综合指标,通过政策引导、市场等多手段进行调节。

国内城镇固定资产投资从年初的13.9%降到10月的10.2%,房地产投资从年初的10.4%降至10月的2%。螺纹钢等建筑钢材的需求增长进入衰退期,近期不断刷新记录新低的期现货价格也说明了这一点。在当前宏观经济增速放缓和国家经济结构转型的情况下,螺纹钢供给需求已经失衡,这种状况短期难以改变。

切换行业

切换行业

正在加载...

正在加载...