一、行情综述

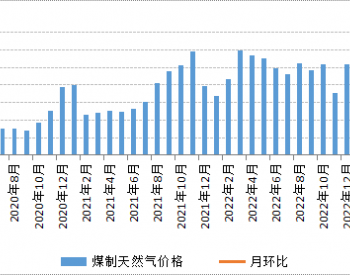

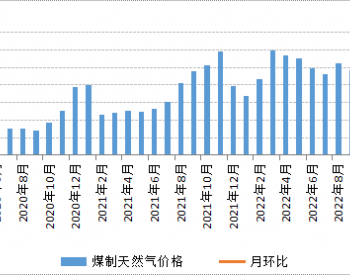

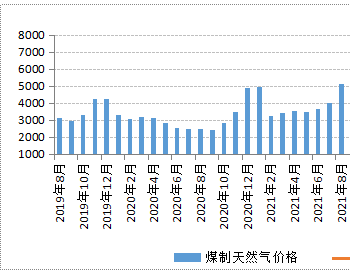

5月煤焦油市场冲高后回落,总体涨多跌少,且区域市场表现差异,截止5月30日,中国煤焦油现货价格(CCTX)为5022元/吨,较上月末(4月26日4759元/吨)上调263元/吨,涨幅5.53%,主流(山西、河北、山东)区间4970-5500元/吨。

影响因素分析如下:

一、利好面:(1)4月份主流产区疫情影响,下游原料到货放缓,五一节后,下游积极补货,山西地区强势拉涨,高位价格一时突破5600元/吨,提振市场。五一假期归来后市场新单不多,但主涨运行。(2)5月中旬初,场内新单商投恢复正常,增多,下游开工率小幅提升,而且煤沥青、蒽油、炭黑等主流产品价格走高,下游有利润空间。同时山西地区表现出高位回落态势。

二、利空面:(1)5月中旬后期市场主流表现出走跌,节后山西地区在下游补货积极下再创历史高位,然随着后期补货节凑正常,场内主流价格回调至5350元/吨左右,但跌势未止,后继续追降100-150元/吨。同期,内蒙、陕西地区降幅100-200元/吨,东北、西南地区均有不同程度下调。主因下游煤沥青、工业萘、蒽油、炭黑等产品承压,部分已经走跌,厂家陷入亏损,煤焦油成本压力难以转嫁。然河北、华东地区需求强势支撑,微涨10元/吨。

三、其他方面:(1)国际油价短线或延续涨势,继续利好油品市场;(2)5月份焦炭价格连续下调四轮,焦企普遍陷入亏损。对煤焦油报盘逐渐表现坚挺。

各地区市场情况:

——东北地区:东北煤焦油涨势与主流产区基本一致,先涨后降。场内焦企开工稳定,煤焦油稳定发运为主。黑龙江地区月中旬突破5000元/吨,月末回落至月初4750-4800元/吨的水平。下游产品利空,月下旬纷纷走跌,场内招标存在流拍,然刚需支撑,吉林地区未有跌破“5”元关口,在5020-5110元/吨。辽宁月单、半月单、灵活订单并存,

——华北地区:五一节后纷纷上涨,月中区域分化,月下旬主降。山西地区五一前后疫情管控基本结束,运输和生产回归正常,下游补货积极性高,煤焦油价格纷纷拉涨,尤其山西地区表现尤为明显,高位一时冲高至5660元/吨,涨幅500元/吨,河北地区虽涨但未有同步幅度,同期5365元/吨。此后山西地区领降运行,且降幅最大。月中时期,河北地区需求支撑强,山西走跌150-300元/吨同时,河北小涨10元/吨至本月高位5525元/吨。月下旬山西主流降幅135-175元/吨至现汇出厂4970-5200元/吨,河北邯郸焦企心态坚挺,但终究回落至5290元/吨,降幅235元/吨,唐山地区5200元/吨,降幅300元/吨。

——华东地区:先涨后小降,全月表现坚挺。首先华东片区本身煤焦油供给缺口大,其次月前期下游深加工和炭黑均有些利润空间,煤焦油月中涨至高位5500-5560元/吨,江苏部分中旬定价报盘在5580-5600元/吨。此后下游产品走跌,深加工和炭黑均转向亏损,山西、河北等地区大幅走跌,然华东地区降幅尚且有限,幅度仅有60元/吨,安徽地区竞拍流拍,可见场内存在补降空间。5月末时期山东5450-5500元/吨,江苏5450-5500元/吨,安徽5495元/吨左右(旧单,月末新单未定)。

——西北地区:内蒙乌海地区价格五一节后冲高至5300元/吨后,稳步回落至月末4750元/吨,山西走跌利空,此外下游炭黑和深加工亏损,压价意愿明显。陕西地区月中高位5600元/吨,月末降至5150元/吨,预估6月初期仍有承压可能。

——西南地区:该地区市场因订单周期不同,相对主流产区,波动空间在130元/吨左右。四川地区部分焦企虽然参考山西地区市场,但并未同步跟调整,整体报盘显得坚挺。贵州地区5月里看主涨运行。截止月末,四川主流4000-4550元/吨,云南主流4150-4330元/吨,贵州主流4200-4500元/吨。

——华中地区:华中先涨后降,平顶山地区表现整体高位窄幅震荡;安阳地区参考河北走势,冲高后心态坚挺,但实盘明显回落。场内供需稳定,价格随行就市。截止月末,河南主流5290-5400元/吨,两湖主流5030-5040元/吨。

二、主要影响因素

1.装置开工情况:

5月焦化行业开工率较4月提升。5月份随着运输情况逐渐好转,焦企多能正常出货,开工逐步恢复,华北地区开工提升,东北地区开工有所恢复,华中地区开工情况良好,后期虽焦炭价格下调,焦企盈利水平不佳,但目前对开工情况暂未有较明显影响,整体上看焦化开工情况较上月上调。但随着焦炭价格持续下调,焦企少利或亏损,后期或存减产可能,综合预计6月份行业开工较5月有所降低。

2022年5月全国煤焦油深加工装置(含长期停车产能)平均开工率约为48.2%,较2022年4月提升5.47个百分点。当前全国煤焦油深加工装置总产能为2860万吨,煤焦油深加工行业长期停车产能为605万吨,整体来看,该行业有效产能为2255万吨,占比约为78.8%;主产区(山西、河北、山东、河南)总产能1779万吨。月内山西30万吨产能投产,疫情管控逐渐缓解,山西及河北等地区运输恢复,前期检修企业逐步复产,加上前期煤沥青价格上涨,厂家生产积极性增加,月内开工持续上升。场内开工提升后,产品供应显宽松,月中下旬煤沥青、蒽油、工业萘等均下滑走势,焦油深加工承压增大,山西、山东等地零星有减产或检修计划,综合来看,预计6月份开工较5月份持平或有小幅下滑,开工区间在46%-49%。

据统计,2022年5月份炭黑行业开工率预估64%,较上月提升约6.55个百分点,月内疫情防控取得成效,运输情况得到明显改善,跨区域运输实行常态化管理,产品采销限制相对上月较少,但由于原料成本高位,炭黑处于盈亏边缘,加之下游支撑较弱,场内新单较少,库存累积,所以下旬炭黑企业生产积极性转弱,部分炭黑企业降负荷运行。

2.下游部分产品:

(1)工业萘:供应增加,工业萘市场先涨后跌。截止5月30日,工业萘市场均价为5112元/吨,较月初累计下调143元/吨。当前主产区工业萘出厂参考4900-5200元/吨。。

(2)煤沥青:5月焦油深加工开工提升,煤沥青先涨后跌。截至5月30日,主产区改质沥青承兑出厂参考6000-6400元/吨,中温沥青承兑出厂参考5900-6000元/吨,石墨制品用改质沥青出厂参考6200-6500元/吨。

(3)炭黑:成本震荡偏弱,5月炭黑市场先扬后抑。截止27日,炭黑市场均价较4月29日累计上调200元/吨,涨幅1.94%,N330主流执行送到9900-10500元/吨。

三、后期预测

预计2022年6月煤焦油市场高位偏弱震荡,主降运行,主流运行参考5000-5350元/吨。具体原因分析如下:

1、供应端减量可能性不大。截止5月底焦企盈利薄,部分已经陷入亏损,不排除焦企减产操作。同时焦炭出货良好,无库存压力。若无政策导向,预估焦企大面积减产可能性小。预估6月份煤焦油供给量保持年内偏高的水平。继续关注环保政策和焦炭价格走势。

2、下游深加工产品承压看降,对煤焦油支撑减弱。截止5月底时期,工业萘月内已经下调200-300元/吨,预期仍有50-100元/吨降幅,煤沥青预期降幅百元左右,蒽油承压预估百元起降。且截5月下旬里,深加工行业已经亏损运行。另一面,煤沥青产业链对煤焦油尚有一定支撑,华东、河北片区对煤焦油需求支撑强,预估6月份开工率略高。所以预估带动煤焦油走跌,同时或能抑制煤焦油深跌。

3、下游炭黑看降运行,对煤焦油支撑乏力。虽然5月里炭黑价格走高,但成交匮乏,且炭黑企业有一定的库存。后期看轮胎厂家对炭黑接盘积极性下降。炭黑企业步入亏损者将增多,局部地区炭黑装置或增加检修计划。无论是炭黑价格还是装置开工率均对煤焦油价格施压。

4、其他方面:截止5月末主流产区焦企开工基本稳定,但焦企亏损存降产意愿;西北局部已经有所降。随着煤焦油持续走跌,预估焦企报盘心态趋向坚挺。

下游部分产品:

(1)工业萘:预计2022年6月份工业萘先降后小涨,市场价格在4800-5100元/吨震荡。

(2)煤沥青:预计6月煤沥青市场前期仍有小幅下跌可能,后期维稳或窄幅偏强走势,主流出厂承兑参考5900-6500元/吨。

(3)炭黑:预计6月份炭黑新单存降预期,N330主流送到围绕9500-9900元/吨,个别高低位可能亦存。

焦炭产品:整体预估6月份焦炭先弱后强,波动次数或少,僵持博弈为主。

切换行业

切换行业

正在加载...

正在加载...