9月份国内钢市延续了8月下旬的回落行情,价格持续阴跌,再现“金九不金”。9月份,尽管国内经济数据持续向好、宝钢价格明平暗涨,但用钢需求未出现预期“释放”,供求矛盾有所突出,美国退出QE预期增加,国内再出台经济刺激政策的预期降低,资金面仍然偏紧,市场信心逐渐衰退,期螺、电子盘双双走低,现货市场建材、热卷价格弱势下滑,中板、冷轧、型钢也受拖累,目前市场仍未有触底迹象。截止23日,上海市场三级螺纹钢价格3420-3510元/吨,较上月末下跌40-50元/吨;上海市场厚规格热卷价格3510-3530元/吨,较上月末下跌100元/吨;华东市场中板价格3520-3580元/吨,较上月末下跌50-80元/吨;华东市场H型钢中小规格价格3480-3510元/吨,普通大规格价格3550-3580元/吨,较上月末下跌50-90元/吨;山东市场齿轮钢价格4030-4080元/吨,较上月末下跌70元/吨。

二、市场走势预测

目前来看,国际经济运行环境不明朗,美国QE缩减仍有反复,国内经济运行整体趋稳向好,宏观政策继续保持稳定的可能性较大,但部分行业数据不乐观,资金流动性紧平衡格局难改变,钢铁需求难有大幅提升。受新增产能释放影响,钢铁供应压力较大,后期环保政策力度能否加码将影响资源供给。原料市场弱势震荡,进口铁矿石价格下行压力增大,钢价成本支撑力度减弱。钢材社会库存在六个月的去库存后首现回升。主导钢厂因下游用户群及订单不同,10月份价格出现分歧。从最近几年走势来看,“十一”长假前下游备货需求不明显,若无利好消息刺激,国内钢市难有明显反弹,节后价格或将维持弱势震荡走势。

三、影响国内钢市运行的因素:

1、宏观经济平稳增长,经济刺激政策预期减弱。8月份我国消费、投资、净出口三驾马车持续向好,克强指数三大指标均出现回升,8月工业用电量同比增长12%,较上月加快4%;8月铁路货运发送量为同比增长8.9%,增幅比上月增加4.4个百分点,连续第二个月出现增长;8月新增贷款近7113亿元,同比增加74亿元,环比增加114亿元。8月CPI同比上涨2.6%,环比上涨0.5%;PPI同比下降1.6%,环比上涨0.1%。数据显示经济增速趋稳,但同时预示着国家再出刺激性政策的预期减弱。三季度末临近国内市场资金面趋于紧张,近期多地传出银行暂停房贷的消息,下游行业开工及钢材市场回款压力显现,不利于钢价的好转。10月份资金将有所好转,但预计宽松有限。

2、用钢行业平稳增长,但短期需求难有大幅提升。1-8月全国固定资产投资(不含农户)同比增长20.3%,比1-7月加快0.2个百分点。1-8月交通固定资产投资同比增长8.34%,较1-7月份回落1.61个百分点。1-8月房地产开发企业土地购置面积同比下降9.1%,降幅比1-7月份扩大7.7个百分点;1-8月房地产新屋开工面积累计同比增长4%,增幅较1-7月回落4.4个百分点,其中8月份房屋新开工面积仅有1.5亿平方米,同比减少20.14%,也是今年以来单月开工最少的月份。8月份以来土地购置面积和新开工面积大幅回落,或是建筑钢材需求难以明显释放的原因之一。今年以来地方政府财政收入增速维持低位,中央对地方政府债务的审计和金融风险的管控,也制约了固定资产投资增速。

8月份中国制造业PMI为51.0%,比上月上升0.7个百分点,为今年最高,其中新订单指数为52.4%,比上月上升1.8个百分点,连续两个月回升,为16个月以来的最高点,生产指数为52.6%,比上月上升0.2个百分点。8月份规模以上工业增加值同比实际增长10.4%,比7月份加快0.7个百分点,显示用钢行业整体继续保持较快发展,但部分行业增速低于整体数据,如通用设备制造业增长8.0%,铁路、船舶、航空航天和其他运输设备制造业增长2.2%,反应与此类行业有关的用钢需求增速较低。

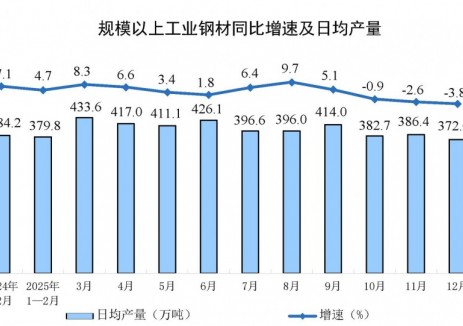

3、新增产能释放,钢铁供应压力较大。8月份我国粗钢、生铁和钢材产量分别为6628万吨、5992万吨和9194万吨,同比分别增长12.8%、11.1%和15.6%。8月份粗钢日产为213.81万吨,环比增长1.2%。今年如此高的增长比例,与产能的继续扩张不无关系,《中钢协:上半年全国投产高炉15座,其中新建高炉13座》显示,2012年投产新建炼铁高炉39座,投产高炉总容积约为61000m?,产能约为5000万吨。2013年全国投产新建高炉将在20座左右,总容积为26000-27000m?之间,总产能2500万吨左右。日益扩张的钢铁产能将释放越来越多的钢铁产量,而这些产量由于统计的复杂性,或难以在公布的数据中完全体现。18日,国务院和京津冀及周边地区签订大气污染防治首批“责任状”,后期能否切实贯彻执行,将影响钢铁资源供给。

4、原料市场弱势震荡,钢价成本支撑力度减弱。进入9月份进口矿价格小幅回落,受“双节”和冬季即将来临的影响,国内钢厂增加采购量提高库存助推冶金煤焦市场上行。截至23日,62%进口矿普氏价格指数报价131.5美元/吨,比8月底的139美元下跌7.5美元;山西二级冶金焦主流出厂1150元/吨,较8月底上涨20元/吨。据预测,全球矿石供给在今明两年将保持8%以上的供给增速,但铁矿石的需求及生铁的产量增速只有3%左右,2013年4季度和2014年1季度,力拓、必和必拓和FMG等全球主要矿山新增产能6000万吨左右,四季度铁矿石供给压力较大。

5、钢材社会库存出现回升。截止9月20日,全国主要市场五大钢材品种社会库存量为1484.9万吨,较上周末增加23.83万吨,较去年同期增加82.2万吨。目前全国主要城市螺纹钢库存总量为608.09万吨,较上周增加11.05万吨,较去年同期增加47.56万吨;线材库存总量为148.94万吨,较上周增加8.57万吨,较去年同期增加21.69万吨;热轧库存总量为406.24万吨,较上周减少1.18万吨;冷轧库存总量为164.20万吨;较上周增加3.20万吨;中板库存总量为157.43万吨,较上周增加2.18万吨。在需求释放不及预期的情况下,短期供给的上升对钢价走势形成了一定抑制,对市场信心形成了一定打击。

6、主导钢厂价格分歧。宝钢、武钢率先上调10月份价格,其中宝钢主要品种价格通过减少优惠和上调的方式上涨了100元/吨,武钢卷材价格小幅推涨50元/吨,宝钢、武钢价格上调反映出汽车等行业形势较好,但未对整体市场产生提振,鞍钢、首钢价格则开出平盘。来源: 莱钢集团公司营销管理部

切换行业

切换行业

正在加载...

正在加载...