黑色金属冶炼和压延加工业(简称:钢铁行业)是重要基础原材料工业,钢铁行业能否保持健康有序发展势必影响到国家经济社会发展大局。近年来,国内钢铁行业产能盲目扩张,产能过剩矛盾日益突出,直接导致钢材供需关系失衡,企业面临生产经营压力陡增、效益滑坡亏损扩大等不利局面,因此化解过剩产能、破解发展困局迫在眉睫、势在必行。在“去产能”背景下,江苏钢铁行业发展态势总体保持稳定,行业规模居全国前列,产品结构相对齐全,行业分布较为合理,同时伴随“地条钢”企业全部取缔出清、“去产能”各项措施的不断推进,行业内部优胜劣汰有序展开,企业经济效益明显提高,提质增效发展势头开始显现,但行业向好发展根基尚不稳固,尤其是“去产能”工作有待巩固成果并持续推进,实现我省由钢铁大省向钢铁强省转变尚需时日,仍需付出不懈努力。

一、“去产能”背景下江苏钢铁行业发展态势——稳中趋优:总量规模稳居全国前列;省内重要支柱产业地位稳固;行业区域分布相对集中;产品品种较为齐全;地条钢企业全部取缔出清;企业户均产值有所提高。

(一)行业总量规模位居全国前列,是我省重要支柱产业之一

钢铁行业是我省重要支柱产业之一,2016年,全省共有规模以上钢铁企业1322家,实现产值9676亿元,占全省规上工业总产值比重6%;实现主营业务收入9741.3亿元,占全省规上工业主营业务收入比重6.2%;实现利润总额414亿元,占全省规上工业利润比重为3.9%。

江苏作为钢铁大省,近年来,行业主营业务收入、主要产品产量占比稳居全国第二,仅次于河北。2016年,我省钢铁行业企业数、主营业务收入、利润占全国钢铁行业比重分别为14.3%、15.4%、25%,均居全国前列。主要产品粗钢、钢材2016年分别实现产量11080.5万吨、13469.7万吨,占全国产量比重分别为13.7%、11.8%。

(二)细分行业以钢压延加工为主,钢材产品品种较为齐全

钢铁行业共有5个中类,分别为炼铁(主产品为生铁,下同)、炼钢(粗钢)、黑色金属铸造(铸铁件、铸钢件)、钢压延加工(钢材)、铁合金冶炼(铁合金),2016年,我省5个中类行业企业数占钢铁行业比重分别为1.6%、1.1%、38.1%、55.7%、3.5%;产值占比分别为2.5%、8.7%、9.9%、74%、4.9%,其中,钢压延加工业产值占比近四分之三,700多家钢压延加工企业中除去100家左右为来料加工外,其余企业均有钢材生产。

江苏省钢材产品品种较为齐全。2016年,规上工业产品产量目录列统的22种钢材分类中,我省除铁道用钢材外,其他品种均有生产。其中,产量占比排名前三的是钢筋、线材和棒材,这三种钢材均属于建筑钢材类别,主要用于建筑工程。

(三)行业地区分布相对集中,大型企业产值占比较高

我省钢铁行业从地区分布来看,过半数企业位于苏南地区。2016年,苏南地区钢铁行业企业数和产值占比分别为54.1%、65%,其中,苏州、常州、无锡三个设区市钢铁行业产值占全省钢铁行业比重分别为25.4%、16.9%、14.4%;苏中、苏北2016年钢铁行业产值占全行业比重分别为11.3%、23.7%。

大型钢企产值占比相对较高。2016年,钢铁行业大型企业实现产值6606.7亿元,占全行业比重68.3%,高于全省规模以上工业大型企业产值占比31.9个百分点(与全省差距较2015年扩大了0.7个百分点),钢铁行业企业规模集中度高于全省平均水平。

(四)地条钢企业排查彻底,整治到位全部取缔出清

受华达公司 “地条钢”事件影响,我省按照钢铁煤炭行业化解过剩产能和脱困发展工作部际联席会议有关部署,对全省范围内生产销售“地条钢”情况进行进一步仔细排查,共发现“地条钢”企业63家,合计产能1233万吨。除南京、南通、扬州外,其余10个设区市均有存在。对排查出的“地条钢”企业,我省开展了严肃治理整顿,目前已全部整治到位,取缔出清。

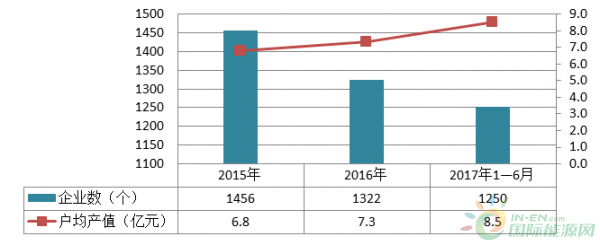

(五)行业优胜劣汰进程明显,企业户均产出提高

随着无效、落后钢铁产能不断淘汰,“地条钢”企业关停退出,“僵尸企业”逐步清退,我省钢铁行业企业数不断减少,2015年、2016年、2017年6月我省钢铁行业企业数分别为1456家、1322家、1250家,截至2017年6月,钢铁企业数较2015年减少206家,同比下降14.1%。随着企业数减少,钢铁行业产值占全省规上工业比重也有所回落,2016年下降至6%,较2015年下降0.5个百分点,但经过一年的调整适应,2017年6月,钢铁行业产值占比重新回升至6.2%。同时,钢铁行业内部优胜劣汰使钢铁行业现存规上企业更适应和符合当前市场要求,企业户均产值逐年提高,2015年、2016年、2017年6月我省钢铁行业年户均产值分别为6.8亿元、7.3亿元、8.5亿元(根据1—6月数据推算结果),截至2017年6月,户均产值较2015年提高了25%。

图1 2015年—2017年6月钢铁行业企业数及户均产值对比

二、“去产能”背景下江苏钢铁行业运行质量——提升明显:企业经济效益改善、亏损减轻;行业产能利用率不断提高;行业转型升级步伐稳健;大型企业主导雏形初现;骨干企业示范作用明显。

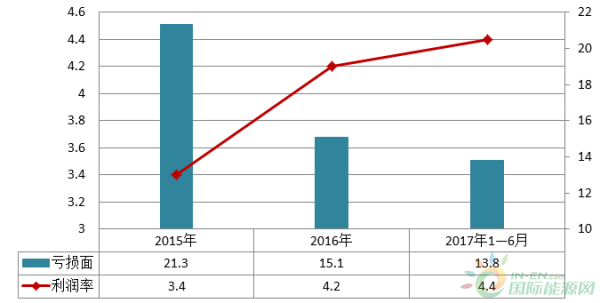

(一)经济效益大幅提升,亏损状况明显好转

“去产能”的根本目的在于提高行业整体质量和效益。在钢铁行业明确“去产能”任务前,全省钢铁行业效益整体运行不佳,2015年,行业主营业务收入同比下降5.2%,低于全省规上工业平均水平10个百分点;利润同比下降13.5%,低于全省平均水平22.6个百分点;亏损面21.3%,高于全省平均水平7.5个百分点;主营业务收入利润率3.4%,低于全省平均水平3.1个百分点。“去产能”进行一年多后,截至2017年6月,钢铁行业主营业务收入和利润增速均反超全省规上工业平均水平,同比分别增长17.5%、39.7%,分别高于全省平均水平5.6个、25.3个百分点;行业利润率逐年提高,2017年1—6月,行业主营业务收入利润率为4.4%,较2015年、2016年分别提高1个、0.2个百分点,虽仍低于全省平均水平1.9个百分点,但差距较2015年缩小了1.2个百分点;亏损企业数由2015年的310家减少至173家,亏损面大幅下降7.5个百分点至13.8%,特困钢铁企业扭亏脱困效果较好。钢铁行业整体获利能力实现提高,亏损状况明显改善。

表1 全省工业、钢铁行业相关指标对比

图2 2015年—2017年6月钢铁行业利润率及亏损面对比

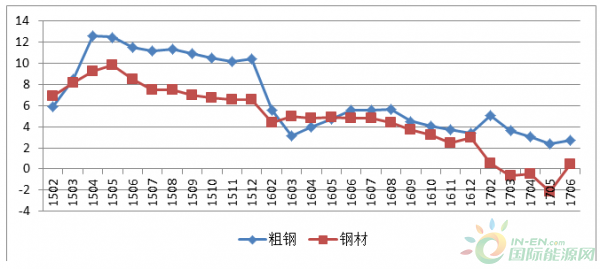

(二)行业产能利用率稳步提高,产量增速减速换挡

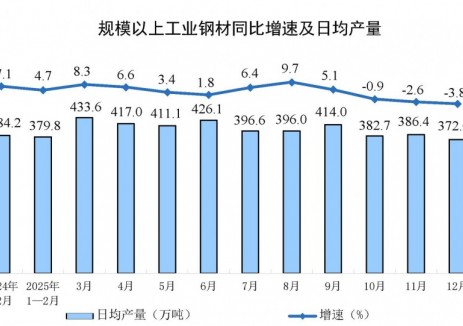

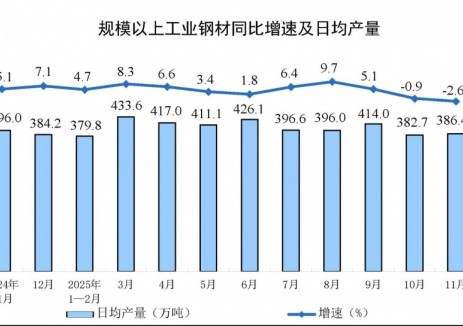

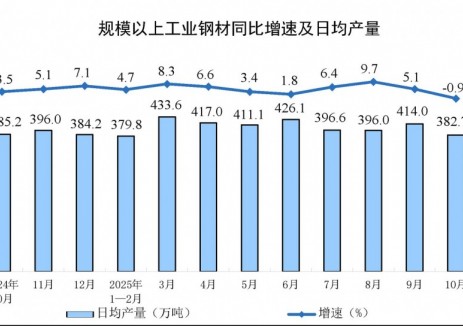

在认真落实省委省政府各项政策,综合运用市场化和法制化手段的基础上,我省2016年共压减钢铁产能580万吨。与此同时,钢铁行业产能利用率稳步提高,2016年四季度为77%,较2015年四季度提高0.8个百分点。行业产能与产品产量高度正相关,行业产能的减少,必将带来产品生产量的同步调整,从月度间粗钢、钢材产量增速来看,2016年产量增速较2015年明显减速换挡。2016年全年粗钢、钢材产量同比分别增长3.4%、2.9%,较2015年分别回落7个、3.6个百分点,两者产量增速均较2015年明显减速,进入2017年后,粗钢产量增长延续2016年低位增长态势,1—6月同比增长2.7%,而钢材产量增速进一步放缓,年内出现负增长,1—6月同比仅增长0.5%。

图3 2015年—2017年6月粗钢、钢材累计产量增速对比

(三)新产品产值增速加快,行业转型升级步伐稳健

“去产能”背景下,我省钢铁企业或出于主动,或出于被动,多在追求产品品种结构特色、工艺技术先进、智能化水平高、质量品牌突出等转型升级方面有所行动,表现之一是新产品产值增速显著加快。相关统计数据显示,2015年以来,我省钢铁行业新产品产值增速由负转正,明显提高,2015年、2016年、2017年1—6月分别为-14.9%、0.1%、19.1%,增速合计提高34个百分点。

(四)大企业集团主导雏形初现,适应市场能力增强

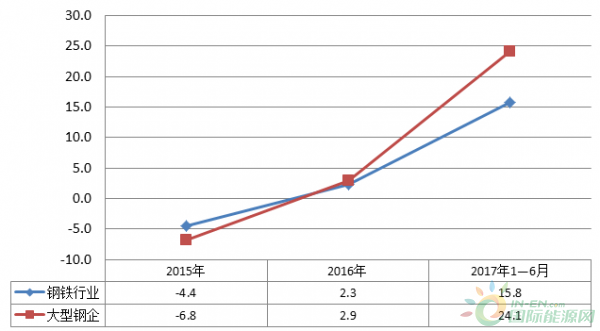

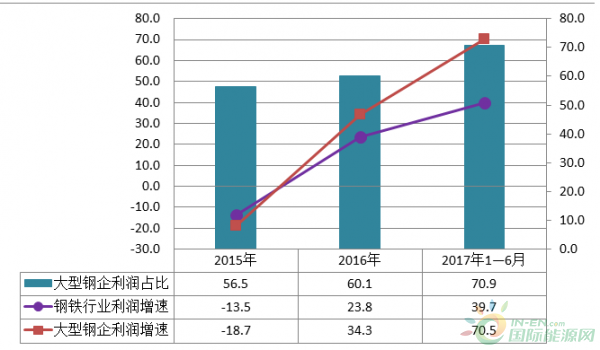

在“去产能”进程中,大型钢铁企业表现出更快的调整适应能力,骨干企业主导示范作用有所体现。截至2017年6月,大型钢铁企业产值、主营业务收入、利润增速均快速回升,回升幅度明显快于全行业平均水平,2015年、2016年、2017年1—6月大型企业产值增速分别为-6.8%、2.9%、24.1%,合计回升30.9个百分点,回升幅度高于全行业10.6个百分点;主营业务收入增速分别为-6.8%、1.4%、25.8%,合计回升32.6个百分点,回升幅度高于全行业10个百分点;利润增速分别为-18.7%、34.3%、70.5%,合计回升89.2个百分点,回升幅度高于全行业36个百分点,同时,大型企业利润占全行业比重不断提高,分别为56.5%、60.1%、70.9%;主营业务收入利润率分别为2.7%、3.7%、4.3%,合计提高1.6个百分点,虽仍低于全行业平均水平0.1个百分点,但回升幅度快于全行业0.6个百分点。

图4 钢铁行业和大型钢企产值增速对比

图5 钢铁行业和大型钢企利润增速对比

(五)骨干企业示范作用明显,创新创优领域贡献较大

领头骨干企业在产业技术创新、产品品质提升、自主品牌创立等方面贡献突出:沙钢集团注重先进技术开发,积极参与行业标准制修订, 2016年企业获得授权专利50余项,其中绝大部分为发明专利;主导和参与了多项行业标准、国家标准的制修订。中天钢铁致力于提升产业结构,推进优特钢战略,2016年,企业已形成600万吨优特钢生产规模,在优特钢棒线材领域成为全球最大,优特钢比例己接近60%,下一步,企业还将拓展军工、航天用钢等高端领域。兴澄特钢,作为全国最大最强的特殊钢企业,摒弃低端同质化竞争,坚持走品种质量效益的精品发展道路,企业坚持技术创新,每年保持10%的品种更新率,通过技术提升、品种更新,保持产品市场竞争能力和盈利能力;企业连续两年被评定为省“自主工业品牌五十强”宣传企业,为50家企业中仅有的一家钢铁企业。大型骨干钢企助力我省钢铁行业转型升级稳步推进。

三、钢铁行业后续“去产能”需要关注的几个问题

“去产能”进程中的钢铁行业活力不断提升,质效明显改善。但在取得成效的同时,需始终密切关注以下几个问题,从而避免或减少后续“去产能”进程行业发展出现反复。

(一)钢材价格上涨过快为“去产能”埋下隐患。钢铁行业“去产能”引发钢材市场供需关系变化,自2016年下半年起,钢材价格快速上涨,钢铁行业工业生产者出厂价格指数PPI在今年2月份达近几年峰值132.4,较2016年6月份提高43.1个百分点,之后行业产品出厂价格指数出现小幅回落,但至今年6月份仍有124.1,根据企业调研了解,钢材价格在去年4月份为4000多元/吨,到今年上半年上涨为6000多元/吨。钢材价格快速上涨带来以下两个问题:1、产品价格上升带来较大利润空间,企业趋利本能会导致已关停企业重新生产。相关数据显示,2016年6月,有29家钢铁企业处于停产状态,至2016年12月,停产企业数减少为24家,规下钢铁企业也可能存在复工现象;2、钢铁行业作为产业链上游原材料行业,价格快速上涨未及时有效传导至下游行业(通用和专用设备、电气机械、汽车等行业产品出厂价格指数均在100左右),没有形成上下游价格相互促进推动的良性循环,这种情况下的价格上涨较难长时间维持稳定,如后期钢材价格出现较大波动,将在一定程度上降低钢铁企业“去产能”动力。

(二)钢材产品结构仍需调整优化。我省钢材品种相对齐全,但近50%钢材主要为建筑类钢材,而与汽车、电气、精密仪器制造相关的特种钢材品种生产相对较少,钢材产品结构仍有较大调整升级空间,应紧随市场需求,提高产品档次,提升产品市场竞争力及占有率。

(三)行业资产负债率较高,金融风险防范较难。钢铁行业作为重资产行业,具有债务负担重的特点。2016年,我省钢铁行业资产负债率为60.9%,虽较2015年下降0.6个百分点,但高于全省规上工业平均水平8.7个百分点,仍处于较高水平。同时,钢铁企业债务链长、债务结构复杂等问题普遍存在,清退钢铁企业涉及负债规模较大,一旦处置不当,极易发生系统性的金融风险,对地方经济发展和社会稳定带来较为严重的负面影响。

(四)行业减少用工人数多,妥善安置难度较大。职工安置分流是“去产能”的重点和难点工作,2015年底,我省钢铁行业平均用工人数为39.3万人,2016年底减少至36.7万人,截至2017年6月份,钢铁行业平均用工进一步减少至34万人,合计减少5.3万用工人数。除去部分主动失业人员,仍有大量人员需要企业或政府做好安置分流工作,如果处置不当,将有可能引发新的社会风险问题。

四、“去产能”背景下钢铁行业发展相关建议

(一)加强市场调控,形成产业链上下游价格传导良性循环。要密切关注钢材市场价格,巩固化解钢铁过剩产能成果、提高钢材有效供给水平,避免市场大幅波动。加快推动价格传导,鼓励钢铁企业与下游汽车、家电、建筑等用钢企业签订长期合同,建立稳定、诚信的合作关系,形成产业链上下游良性循环体系,促进行业整体健康发展。鼓励大型钢铁企业继续发挥表率作用,从全行业利益出发,科学制定钢材出厂价格,积极引导价格处于合理区间,发挥好大型钢铁企业“风向标”和“稳定器”作用。

(二)加强技术提升,进一步优化产品结构。引导企业关注特钢前沿技术,加强创新技术投入,持续提升科技创新能力,逐步提高产品质量,逐步实现由普钢生产向特钢生产的转型升级;提高特钢生产量,降低建筑用钢生产量,从而减弱钢材生产对房地产市场的依赖度;准确把握市场动态,积极探索具有市场前景和高附加值的新产品,提高钢材产品盈利能力和市场竞争力。

(三)做好已压减产能企业监督工作。切实做好已退出产能的检查督导、证照吊销、安全拆除等相关后续工作,防止已经化解的钢铁过剩产能死灰复燃。对新增产能应严格控制,严格执行环保、能耗、质量、安全等相关法律法规和标准,确保不再新增“地条钢”违法生产企业。建立动态监控和长效管控机制。

(四)确保妥善安置企业职工。总结已有工作经验,进一步细化和完善人员安置政策措施,科学制定安置方案,积极探索多种可行的人员分流渠道,本着因企施策、一企一策的原则,指导督促企业依法调整劳动关系,鼓励企业内部分流职工,加强转岗培训。积极促进登记失业人员再就业,发挥好财政安置基金的作用,通过培训补贴、吸纳就业补贴、自主创业补贴等方式促进职工转岗就业和自主创业。健全社会保障制度的托底作用,对就业困难的,可通过公益性岗位,予以托底安置。

(五)统筹规划,加快钢铁企业“去杠杆”进程。优化钢铁企业贷款结构,改善钢铁企业融资环境,尽可能降低钢铁企业融资成本,尽可能减少或避免企业使用互联互保、高利贷等非法融资渠道。通过兼并重组、市场化银行债权转股权等方式降低企业杠杆率,助推供给侧结构性改革。支持企业合理资金需求、推动困难钢铁企业实施债务重组。对达到环保、能耗、质量、安全、技术等标准,积极化解过剩产能、经营有效益的钢铁企业,应在金融政策方面有所倾斜,支持其稳定运营。

切换行业

切换行业

正在加载...

正在加载...