一、进口煤炭关税、增值税计算公式

依据相关规定,进口煤炭关税、增值税计算公式如下:

进口煤炭关税税额=进口煤炭完税价格×关税税率

进口煤炭增值税=(进口煤炭完税价格+关税)×增值税率

其中,关税的计算需要确定完税价格和税率,进口环节增值税则在得出关税以后,确定增值税率,即可计算得出。目前我国煤炭适用的增值税率为13%。以下主要阐述进口煤炭关税计算中,完税价格和关税税率的确定。

二、进口煤炭完税价格的确定

依据《中华人民共和国进出口关税条例》(以下简称条例)第三章第十八条,“进口货物的完税价格由海关以符合本条第三款所列条件的成交价格以及该货物运抵中华人民共和国境内输入地点起卸前的运输及其相关费用、保险费为基础审查确定”。

上述规定中出现的进口货物的“成交价格”具体是指:卖方向中华人民共和国境内销售该货物时买方为进口该货物向卖方实付、应付的,并按本条例规定调整后的价款总额,包括直接支付的价款和间接支付的价款。成交价格的调整在条例第十九条、第二十条作了明细规定:

其中,第十九条针对应当计入完税价格的费用作了明细规定。进口货物的下列费用应当计入完税价格:

①由买方负担的购货佣金以外的佣金和经纪费;

②由买方负担的在审查确定完税价格时与该货物视为一体的容器的费用;

③由买方负担的包装材料费用和包装劳务费用;

④与该货物的生产和向中华人民共和国境内销售有关的,由买方以免费或者以低于成本的方式提供并可以按适当比例分摊的料件、工具、模具、消耗材料及类似货物的价款,以及在境外开发、设计等相关服务的费用;

⑤作为该货物向中华人民共和国境内销售的条件,买方必须支付的、与该货物有关的特许权使用费;

⑥卖方直接或者间接从买方获得的该货物进口后转售、处置或者使用的收益。

第二十条对不应当计入完税价格的费用做了明细规定。进口时在货物的价款中列明的下列税收、费用,不计入该货物的完税价格:

①厂房、机械、设备等货物进口后进行建设、安装、装配、维修和技术服务的费用;

②进口货物运抵境内输入地点起卸后的运输及其相关费用、保险费;

③进口关税及国内税收。

此外,条例第十八条第三款所列条件是指:

①对买方处置或者使用该货物不予限制,但法律、行政法规规定实施的限制、对货物转售地域的限制和对货物价格无实质性影响的限制除外;

②该货物的成交价格没有因搭售或者其他因素的影响而无法确定;

③卖方不得从买方直接或者间接获得因该货物进口后转售、处置或者使用而产生的任何收益,或者虽有收益但能够按照本条例第十九条、第二十条的规定进行调整;

④买卖双方没有特殊关系,或者虽有特殊关系但未对成交价格产生影响。

对成交价格不符合条例第十八条第三款规定条件的,或者成交价格不能确定的,条例也给出了完税价格的估算方法,详情可查阅条例具体条款。实际应用中,按照上述规定确定进口煤炭的完税价格通常是指进口煤炭到岸价,即CIF价。

三、进口煤炭关税税率的确定

1、进口关税税率的设置

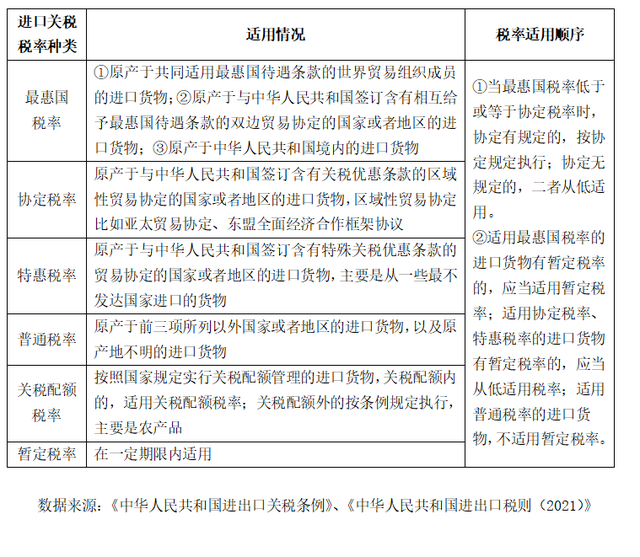

目前,我国进口关税税率设置最惠国税率、协定税率、特惠税率、普通税率、关税配额税率等税率。对进口货物在一定期限内还可以实行暂定税率。

此外,任何国家或者地区违反与中华人民共和国签订或者共同参加的贸易协定及相关协定,对中华人民共和国在贸易方面采取禁止、限制、加征关税或者其他影响正常贸易的措施的,对原产于该国家或者地区的进口货物可以征收报复性关税,适用报复性关税税率。

各税率的适用情况如下表所示。

2、进口煤炭关税税率的确定

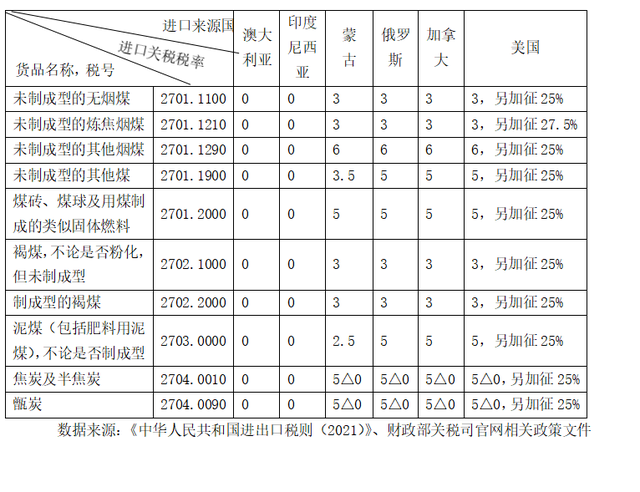

进口煤炭关税税率,因煤炭种类、进口来源国/地区而有所不同。《中华人民共和国进出口税则(2021)》对不同种类进口煤炭的税率做了具体规定,总结如下表所示。

上表中,关于煤炭的归类,《中华人民共和国进出口税则(2021)》子目注释一、二有具体规定,即“一、子目2701.11所称‘无烟煤’,是指含挥发物(以干燥、无矿物质计)不超过14%的煤。二、子目2701.12所称‘烟煤’,是指含挥发物(以干燥、无矿物质计)超过14%,并且热值(以潮湿、无矿物质计)等于或大于5833大卡/公斤的煤。”《中华人民共和国进出口税则(2021)》没有对褐煤做出定义,参照国家标准GB/T 5751《中国煤炭分类标准》,褐煤包括两小类:

①褐煤一号:挥发分Vdaf>37%,透光率PM ≤30%;

②褐煤二号:挥发分Vdaf>37%,透光率30%

进口来源国方面,我国煤炭主要的进口来源国包括澳大利亚、印度尼西亚、蒙古、俄罗斯、加拿大、美国等。其中,自澳大利亚进口煤炭,根据《中华人民共和国和澳大利亚政府自由贸易协定》和进出口税则(2021),适用协定关税税率0。自印度尼西亚进口煤炭,根据《中华人民共和国与东南亚国家联盟全面经济合作框架协议》和进出口税则(2021),适用协定关税税率0。自蒙古进口煤炭,根据《亚洲-太平洋贸易协定》和进出口税则(2021),自2021年1月1日起部分煤种适用协定税率,其他煤、泥煤的协定税率分别为3.5%、2.5%,其余煤种适用最惠国税率。自俄罗斯、加拿大进口煤炭适用最惠国税率。

自美国进口煤炭除按最惠国税率正常征税外,还需加征关税,其中《国务院关税税则委员会关于对原产于美国500亿美元进口商品加征关税的公告》(税委会公告〔2018〕5号)对所有自美国进口煤炭加征25%关税,且后期未排除;《国务院关税税则委员会关于对原产于美国的部分进口商品(第三批)加征关税的公告》(税委会公告〔2019〕4号)对未制成型的炼焦烟煤(税则号:2701.1210)加征5%关税,但在《国务院关税税则委员会关于调整对原产于美国的部分进口商品加征关税措施的公告》(税委会公告〔2020〕1号)对未制成型的炼焦烟煤(税则号:2701.1210)加征关税税率调整为2.5%,而最终加征关税税率为各轮加征关税税率之和,故自美国进口未制成型的炼焦烟煤(税则号:2701.1210)的加征关税税率为27.5%,其余自美国进口煤炭的加征关税税率为25%。有加征关税的:

加征关税税额=关税完税价格×加征关税税率

关税=按现行适用税率计算的应纳关税税额+加征关税税额

自主要进口国进口煤炭适用的关税税率总结如下表。

四、应用举例

假设我国某企业自美国进口未制成型的炼焦烟煤,其成交价格为CIF秦皇岛港125 000美元,海关填发税款缴款书之日的外汇牌价:100美元=637.8人民币元(买入价)、100美元=640.5人民币元(卖出价),关税的计算如下:

海关审核申报价格,假设符合“成交价格”条件,确定税率:自美国进口未制成型的炼焦烟煤(税号2701.1210)适用最惠国税率3%,另加征税率27.5%。

海关填发税款缴款书日的汇率为:

外汇买卖中间价100美元=(637.8+640.5)÷2=639.15元人民币

即1美元=6.3915元人民币

完税价格=125 000×6.3915=798 937.5元人民币

关税=798 937.5×(3%+27.5%)=243 675.94元人民币

进口环节增值税=(798 937.5+243 675.94)×13%=135 539.75元人民币

切换行业

切换行业

正在加载...

正在加载...