供应最紧张时刻已过,回顾2021年,供应增量有限而需求超预期增长,动力煤价格一度刷新历史极值。不过,随着保供稳价政策的持续深入,供需形势2021年年底有所好转。2022年,动力煤价格重心大概率继续下移。

一、2021年四季度供应明显放量

2021年3月,超产被纳入刑法,内蒙古露天煤矿临时用地存在争议,煤炭供应增速开始放缓。此外,产区安全事故屡禁不止,安全检查形势趋严,陕西榆林地区部分煤矿被要求停产。北方地区多有降雨,河南甚至出现罕见洪涝灾害,进一步加剧煤炭供应紧张形势。

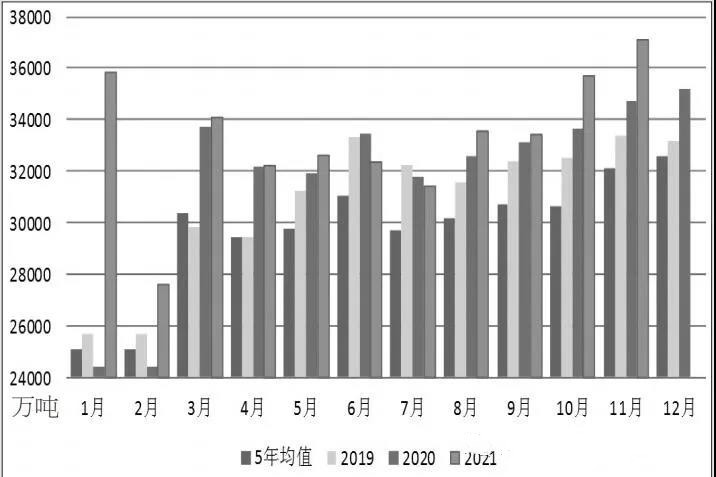

不过,2021年7月底开始,保供力度不断加大。内蒙古露天煤矿临时用地政策获批、联合试运转煤矿延期、煤矿产能核增实行承诺制的刺激下,煤炭产能加速释放。10月以来,供应显著好转。国家统计局的数据显示,2021年10月,全国原煤产量为35708万吨,同比增长4.0%;2021年11月,全国原煤产量为37084万吨,同比增长4.6%。另外,2021年1—11月,全国原煤累计产量为367426万吨,累计同比增长4.2%,累计环比增长0.2%。

具体到产区,2021年1—11月,山西煤炭产量为108974.9万吨,累计同比增长11%,超过2020年全年总和,特别是10月初,山西出现强降水,当地煤炭产量逆势增长弥足珍贵,为保证煤炭供应的贡献卓著。同时,内蒙古原煤产量为92993.9万吨,累计同比增长2.0%。自7月露天煤矿临时用地政策获批后,内蒙古产量就开始加速释放,实现同比正增长,11月煤炭产量接近历史最高水平。此外,陕西原煤产量为63477.7万吨,累计同比增长2.7%,生产形势相对平稳。

二、煤矿核增产能规模较为庞大

2021年,煤矿核增产能规模庞大。国家发改委公布的数据显示,上半年,新增优质产能1.4亿吨;下半年,7—9月大规模露天煤矿临时用地手续获批,核增产能超过1.4亿吨,其中延长的联合试运转煤矿产能为4350万吨,加上10月内蒙古、山西以及国家发改委公布的保供煤矿名单,实行产能置换承诺制的煤矿,产能超过2.3亿吨。

值得注意的是,内蒙古露天煤矿用地手续多适用于临时土地政策,通常使用期限为两年,在实行产能置换承诺制后,需在3个月内补足核增产能手续,方可转为永久产能。然而,据了解,在本次核增产能工作中,部分煤矿因设备以及其他原因,存在露天矿难以启动、当地征用或施工,以及井下矿核增难度较大等客观因素的制约,实际产能并未达到核增规模。不过,即便以1200万—1250万吨的日均产量来测算,2022年全国煤炭生产能力也在44亿吨甚至以上,较2020年的38.4亿吨和2021年的40.5亿吨明显增加。

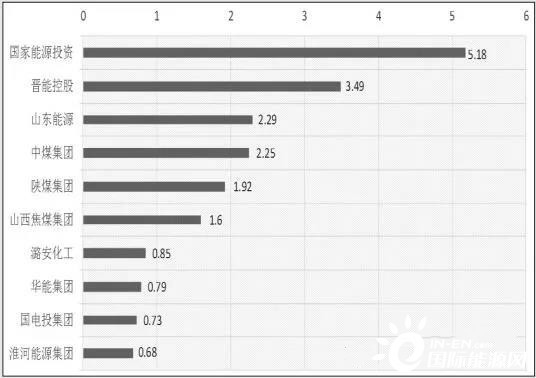

此外,山西、内蒙古、陕西原煤产量分别占国内总产量的29%、25%和17%,合计产量占全国总产量的71%,较2019年年底的占比提升1个百分点。2021年1—11月,前十名煤矿原煤合计产量占国内总产量的53.83%,较2019年提高9个百分点。其中,产量在两亿吨以上的煤矿超过5家,远好于2019年仅一家的局面。随着煤炭产业重组的加速,市场集中度进一步提高,有助于规范煤矿生产秩序、调整产业结构,也有助于规避煤炭价格大涨大跌、引导煤炭价格在合理区间运行。

图为全国煤炭月度产量对比

图为2021年1—11月前十原煤企业产量占比

三、长协机制利于有效平抑煤价

2021年年底,2022年煤炭中长期合同签订履约工作方案落地,“基准价+浮动价”的定价机制不变。新一年的动力煤长协价格每月一调,全国煤炭交易中心、中国煤炭工业协会要根据价格机制,定期测算每月中长期合同价格,在报国家发改委审核确认后,每月最后一个工作日对外发布。下水煤合同基准价暂按5500大卡动力煤700元/吨签订,虽然较2021年调高31%,但波动区间扩大至550—850元/吨,较2021年的价格中枢明显下移。

此外,2022年煤炭长协签订范围进一步扩大。核定能力在30万吨及以上的煤矿,原则上均被纳入供应端,需求端则主要是发电、供热用煤企业,要求发电、供热企业除进口煤以外的用煤,100%签订长协。支持冶金、建材、化工等其他行业用户签订煤炭中长期合同,鼓励化肥生产等重点领域企业参与合同签订。

随着煤炭中长期合同签订范围的扩大,多数需求将由中长期合同定价,市场大幅波动的概率下降。

四、社会用电需求增速预计放缓

2021年,国内生产总值(GDP)一季度同比增长18.3%,二季度同比增长7.9%,三季度同比增长4.9%,同比增速处于下滑通道,且第二产业对GDP的贡献率以及拉动作用均呈下降趋势。GDP同比增速或在2022年进一步放缓。中央政治局工作会议也要求,2022年经济工作稳字当头、稳中求进。

2021年我国GDP增速为8%,目前有专家预计,2022年继续下降,在5%—5.6%。结合2019年单位GDP煤炭消耗系数来考虑,预计2021年国内消耗煤炭44.7亿吨,2022年消耗47亿吨。当然,2021年10月,政府在双碳工作中提到,单位国民经济消耗煤炭系数将下滑,煤炭实际消耗量可能小于上述数据。

目前,燃煤发电和供热排放占能源活动碳排放的比重为44%,煤炭终端燃烧排放占35%。从碳达峰、碳中和的角度来说,后续将从燃煤发电和工业领域着手减碳工作。

2021年10月,《中共中央 国务院关于完整准确全面贯彻新发展理念做好碳达峰碳中和工作的意见》提到,到2025年,清洁能源消费占一次性能源消费的比重提高至20%,单位GDP能耗较2020年下降13.5%。按照2021年GDP增长6%、2022—2025年GDP增长5%以及清洁能源消费在一次性能源消费中的年均占比测算,2022年煤炭消费增速将较2021年明显下降。折合成4500大卡动力煤,预计2021年消费44.7亿吨,2022年消费45亿吨。

五、第二产业拉动作用减弱

2021年上半年经济暴发性增长,促进全社会用电量攀升,以至于当年1—10月,全社会用电68254亿千瓦时,其中第一产业用电量占1.2%,第二产业用电量占66.47%,第三产业用电量占17.56%。第二产业用电是支撑全社会用电量增长的主要因素。在基础设施建设投资增加、高新技术发展迅猛以及新能源汽车更加普及的环境下,第二产业的用电量将维持高位正增长趋势。

需要注意,当期,第二产业对全社会用电量增长的贡献率为64.79%,环比下降1.2个百分点。出口需求减弱、房地产长期慢撒气以及高耗能项目严格管控的情况下,第二产业对全社会用电量增长的拉动放缓。第三产业能否接棒,需要关注疫情变化。

总体而言,与经济走势类似,2022年全社会用电量预计正向增长,但增幅变缓。

六、火电需求压力减轻

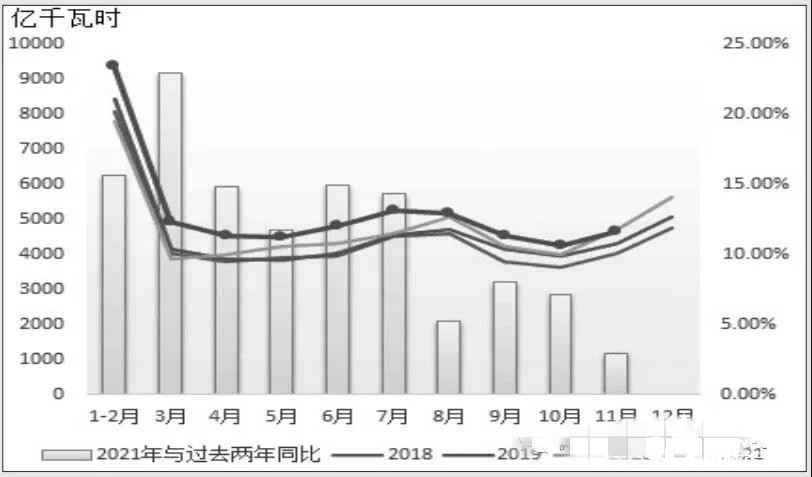

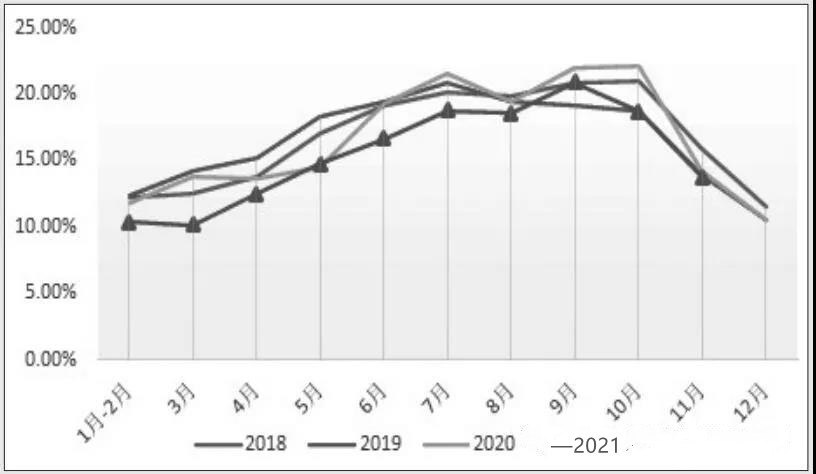

2021年1—11月,火电仍占发电总量的71%,基本与2020年持平;水电占15%,较2020年下降1个百分点;风电占7%,较2020年提高1个百分点;太阳能发电和核能发电分别占2%和5%,均与2020年持平。火电是煤炭的主要消费领域,在清洁能源发电存在较强气候条件制约、储能项目尚不匹配的客观条件下,发电结构不会发生明显变化。

具体来说,2021年上半年水电出力不及预期,7—8月用电压力显现。作为一种可以灵活调峰的发电方式,火电势必填补缺口,电厂日耗迅速攀升至历史高位,但电厂煤炭库存偏低的现状并未得到改善,加剧了部分地区电力紧张形势。2021年11月,全国发电量为6540亿千瓦时,同比增长0.2%,增速下滑。在清洁能源进一步出力且需求进入淡季的情况下,火力发电量年内首次出现同比下降。2021年12月,拉尼娜带来的冷冬预期落空,全国大部分地区气温同比偏高,沿海八省电厂日耗虽走出拐点,但增幅远低于2020年同期,火电需求压力减轻。

此外,持续低库存增大了电厂的经营压力,以至于2021年10月开始电厂积极补库。截至12月6日,全国统调电厂煤炭库存攀升至1.6亿吨,超出2020年的最高水平;有别于往年四季度的去库,沿海八省电厂煤炭库存突破3500万吨。若2022年电厂继续采取高库存策略,则势必削弱煤炭价格波动幅度。

七、水电出力变化需要关注

电力需求淡旺季主导煤炭需求变化。春节前后处于电力需求淡季;4—5月,随着工业的旺盛发展,电力需求好转;7—8月,居民夏季用电需求增加,电煤需求随之攀升;9—10月,再次转入电力需求淡季,但处于两个旺季之间,煤炭铁路运量变化以及中间环节库存变动影响着下游企业的补库节奏,若中下游库存趋紧,则很容易出现淡季不淡现象;11—12月,电力相对紧张,特别是煤改电以后,冬季用电用煤需求攀升,加之水电转弱,火电调峰压力更为突出。近年来,12月全社会用电量逐渐取代7—8月,成为用电量较大的时期。

2021年电煤需求大幅增加,不仅受经济高速增长的带动,而且受水电出力不及预期的影响。

虽然近两年水电发展迅猛,全国第四大水电站乌东德以及第二大水电站白鹤滩相继投产发电,水电装机规模扩大,但水电出力下降,主要因为拉尼娜影响下我国南方降水偏少。

中国气象局国家气候中心表示,赤道中东太平洋已于2021年8月进入拉尼娜状态;美国气象局表示,3.4区海温持续下降,拉尼娜强度正在加深。虽然拉尼娜带来的冷冬预期落空,但2021年11月云南、四川、湖北等水电大省的降水量均有下降。若拉尼娜现象持续,则可能抑制2022年水电出力。

图为火力发电量以及占比

图为水力发电量占比

八、港口报价料围绕长协价波动

虽然火电是主要发电方式,承担调峰任务,刚性支撑较强,但在经济增速放缓、双碳工作推进下,煤炭消费增速势必放缓,2022年电煤需求大概率在45亿—47亿吨。

随着保供工作的持续深入,煤炭产能迅速释放,供应最紧张的时刻已经过去。按照目前的日产测算,2022年全年煤炭产能在44.5亿—45亿吨,供应能力显著增强。再加上进口的补充,煤炭市场供应形势宽松,价格中枢将进一步下移。

从政策角度来看,2022年动力煤中长期合同价格机制已经落地。可以确定,2022年长协价格在550—850元/吨。此外,随着长协签订范围的扩大,长协价格对煤炭市场的引导作用趋强,预计港口报价也将围绕长协价格波动。

切换行业

切换行业

正在加载...

正在加载...