日前,大商所对外公布已经设计成形的焦炭期货合约草案。业内人士指出,焦炭期货的推出将有助于完善焦化市场体系建设,帮助涉焦企业建立价格风险回避机制,并促进焦化产业链的可持续发展。这对在金融危机下价格持续下滑的国内焦炭行业来说,无疑是个好消息。

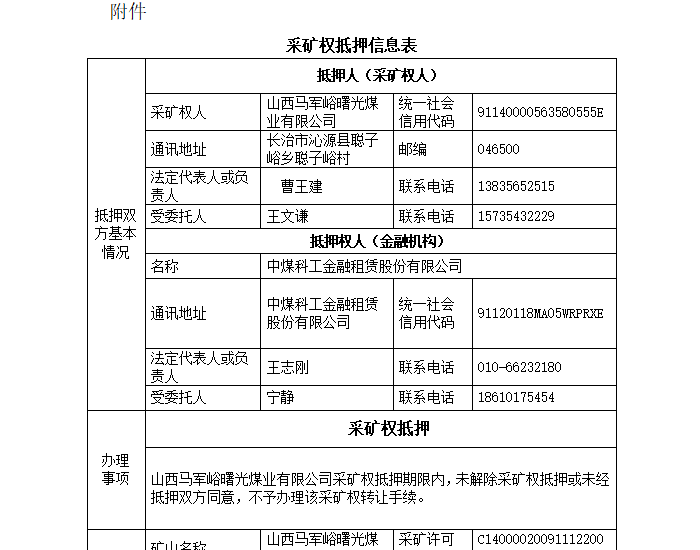

期货标准合约成型根据大商所提供的资料,焦炭期货合约交易单位为每手10吨,保价单位为人民币(元)每吨,最小变动价位为每吨1元,涨跌停板幅度为上一交易日结算价的4%,最低交易保证金为合约价值的5%。此外,焦炭期货合约的交割地(或仓库)主要设在天津、河北、山东、江苏等地,不同区域设置升贴水。

事实上,我国开展焦炭期货的研究已有数年。近年来,大商所品种部焦炭小组的有关人员在山西、河北、山东等焦炭产地进行了实地调研,对各地焦化行业从生产、销售到物流配置情况作了实地考察和了解。大商所副总经理郭晓利表示,焦炭期货能够完善焦炭市场价格发现和预警机制,为企业提供保值避险的渠道,服务焦炭产业发展。"我国是全球最大的焦煤生产国和消费国,尤其近年来国内焦炭市场价格波动很大,相关企业迫切需要期货市场回避价格风险,稳定生产经营。"郭晓利说道。

专业分析师认为,设立焦炭期货交易市场可以有效规避价格波动风险。"一般来说,如果某种产品的供需缺口达5%,将引起较大幅度的价格波动,这时,期货规避行业风险的功能就十分重要了。"该人士表示,近两年我国焦炭国内市场价格呈现较大波动性,焦炭出口价格波动幅度也较为剧烈,由于没有可供交易的现货市场和期货市场,企业往往只能自己承担价格波动带来的行业风险。

据了解,1992年中国曾经首开煤炭期货交易先河,但后来由于监管漏洞多,投机、操纵价格等行为猖獗而被迫关闭。由于目前监管法制环境大为改善,推出焦炭期货条件已基本成熟。

有助焦炭行业恢复元气中国是世界上最大的焦炭生产国和消费国。近年来,国内国际市场的焦炭需求增长强劲,使我国焦化行业获得了快速发展。2008年,国内焦炭表观消费量达到3.15亿吨,约占世界总消费量的50%左右,其中,独立焦化企业的焦炭产量占焦炭总产量的2/3以上。根据目前的市场价格测算,中国焦炭市场规模约为5000亿元。然而,在行业快速发展的同时,焦炭贸易的价格风险也日益凸显,这个问题在2008年表现得尤其突出。

去年以来,在"焦煤-焦炭-钢铁"产业链中,上游焦煤价格居高不下,下游钢铁企业纷纷减产,山西焦炭行业遭遇了前所未有的"严冬"。此外,国际金融危机导致国际市场对焦炭需求萎缩,国家大幅提高焦炭出口关税,也加剧了山西焦化行业的困难。

截至今年2月,国内焦炭生产大省山西的焦炭出口已经连续6个月下滑,单月出口量不足1万吨。太原海关统计处相关负责人表示,截至2月份,山西省焦炭出口已达2005年来的最低点。

3月27日,焦炭的下游产品钢材期货在上期所正式挂牌,市场反应良好。在此基础上,焦炭作为国家战略和稀缺性资源,其上市交易的重要性也更加凸显。有期货资深人士表示,目前,我国的焦炭贸易在运输方面受铁路运输计划的调控,而定价方面实行国家的指导价格,引入期货交易机制后,将能充分发挥市场在资源配置方面的作用,有利于焦炭贸易中流通机制、定价机制的市场化。此外,标准化的期货合约将使参与主体、标准品、交割方式的设计符合环保政策以及焦炭市场节能减排政策的要求,保证政府的产业政策得到及时反馈。另外,在焦炭交易中引入期货交易机制,也将有助于形成全国统一的焦炭价格,推动国内国际市场的对接,提升我国在国际焦炭贸易中的话语权。

切换行业

切换行业

正在加载...

正在加载...