今年以来,受国内经济稳定恢复、出口需求明显增长双重支撑,我国钢焦产业链产品需求旺盛,而资源稀缺、进口下降等导致焦煤供应增长空间有限,炼焦煤市场供需总体偏紧。特别是进入迎峰度夏高峰期,各地积极保障电煤供应,焦煤市场紧张局面加剧,部分地区炼焦煤现货价格大幅度上涨。预计后期随着钢焦行业限产效果的持续显现,炼焦煤市场有望逐步合理回归。

一、炼焦煤供需形势

(一)国内外双重因素支撑起旺盛的钢铁需求

2021年以来,国内经济稳定恢复,国外疫情蔓延支撑我国出口向好,国内外双重因素叠加使得我国钢焦产业链产品需求旺盛,从而带动焦煤需求超预期增长。虽然7、8月份,受国家政策调控及钢铁企业自觉减产影响下,钢焦产品生产出现下降,但今年上半年我国钢铁生产一直维持在较高水平,1-6月全国生铁、粗钢、钢材产品同比分别增长4.0%、11.8%和13.9%,由此拉动焦炭产量也处于较高水平,1-6月全国焦炭产量2.37亿吨,同比增长4.1%。

一方面,我国投资建设较快恢复,拉动电力、钢铁、建材等产品需求迅速回升。数据显示,1-8月全国固定资产投资(不含农户)同比增长8.9%,两年平均增长4.0%;特别是上半年增速达12.6%。其中对高载能产品拉动作用比较显著的房地产开发投资、建筑安装工程投资、制造业投资都有不俗的表现,同比增幅都在两位数以上,均高于全部固定资产增速。数据显示,1-8月全国房地产开发投资同比增长10.9%;比2019年1-8月增长15.9%,两年平均增长7.7%;建筑安装工程投资、制造业投资同比分别增长12.9%和15.7%。我国投资建设规模的迅速恢复,成为拉动钢焦煤产业链需求增长的主要动力之一。

另一方面,外需增长显著拉升了钢焦产品需求。国外疫情不断蔓延,而我国在疫情防控和经济恢复上都走在世界前列,旺盛的外需叠加国内生产的率先恢复,带来我国出口的高增长,1-8月份我国货物出口同比增长23.2%,成为拉动国内电力、钢铁等耗能产品需求的重要动能之一。与钢焦行业相关的产品出口大幅增长,对钢铁产品需求的拉动作用不容小觑。数据显示,1-8月我国出口钢材4810万吨,同比增长31.6%;1-7月我国累计净出口焦炭319万吨,同比增长221%;机电产品出口同比增长25.5%,占我国总体出口总额的比重为59%。

(二)资源稀缺叠加进口下降导致炼焦煤有效供给不足

一方面,我国炼焦煤资源稀缺,焦煤产量增长空间有限。

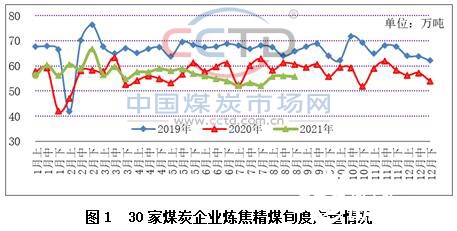

我国具有开采价值的炼焦煤总量不高,同时结构性矛盾明显,炼焦配煤所占比重过大,优质焦煤储量较少、占比较低。2021年以来,重点焦煤企业焦精煤产量基本平稳,但8月份降幅较大。据统计,截至8月底,30家煤炭企业焦精煤产量比去年同期减少约600万吨,同比下降0.4%。特别是8月份产量同比快速下降7.1%。

另一方面,焦煤进口显著下降。参考前两年的平均数据,进口焦煤约占国内总供给的15%左右。2021年,我国停止进口澳煤。蒙煤进口量今年一季度维持同比正增长,但3月以后,蒙古国疫情突然加重,严重影响运输和口岸通关,二季度蒙煤进口同比大幅转负,虽然从俄罗斯、美国和加拿大等国补充了部分焦煤资源,但绝对量有限,总体焦煤进口仍呈大幅下降态势。1-7月份,我国进口焦煤2605万吨,同比减少1943万吨,下降42.7%。

综上所述,国内焦煤资源供给乏力叠加进口资源减少导致焦煤有效供应不足。

(三)焦煤库存持续长时间下降,夏季用煤高峰触发矛盾

受有效供给不足、但需求持续旺盛影响,今年以来炼焦煤库存持续长时间走低,无论是上游的焦煤企业,还是中游的港口,还是下游的用户,焦煤库存均处于近几年来的新低。

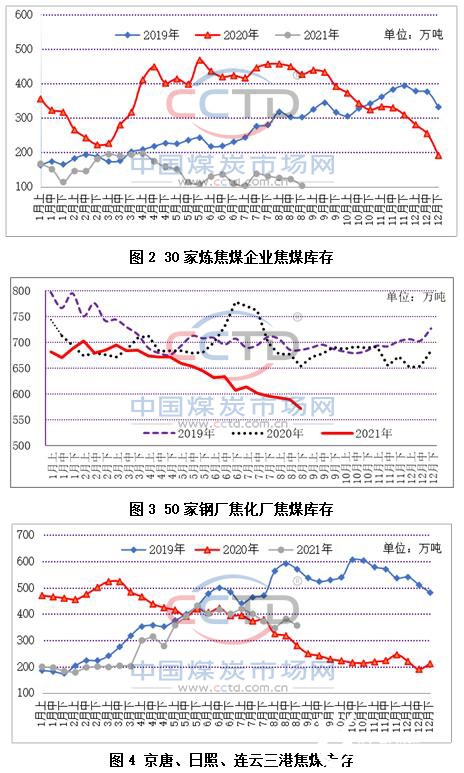

从协会监测的数据看,截至8月底,30家炼焦煤企业焦煤库存仅103万吨,比年初减少88万吨、下降46%,同比减少323万吨、下降76%;50家钢厂焦化厂焦煤库存571万吨,比年初减少113万吨、下降17%,同比减少82万吨、下降13%;京唐、日照、连云三港焦煤库存356万吨,虽然比去年同期增加了76万吨,但比2019年同期减少214万吨,下降38%。特别是从用户库存看,除一季度相对平稳外,二季度以来呈现缓和但是直线下降过程,特别是6月中下旬逐步进入迎峰度夏高峰期,库存的下降开始加速。

今年的迎峰度夏高峰期,我国煤炭供应经历了多重严峻考验,一是水电在旺季出力严重不足,6、7月份水力发电量同比分别下降5.6%和4.3%,叠加旺盛的季节性降温需求,6、7月份火电发电量增速分别高达10.1%和12.7%,拉动电煤消费大幅增长,保电煤成为各地优先选择。二是安全事故叠加暴雨天气,影响主产地煤炭生产、装车及运输,一些省份采取非常时期措施,如河南省要求电煤一律不得售往省外、可以转做电煤使用的一律不得入洗等,进一步加剧焦煤供应紧张态势。三是受国外疫情蔓延等影响,我国煤炭进口同比持续较大幅度下降,减少了煤炭有效供给。

综上,当炼焦煤库存持续下降且处于历史低水平,遭遇到迎峰度夏高峰期国内煤炭供应全面紧张,各地纷纷采取强有力措施优先保障电煤供应,加剧了焦煤供需矛盾。

(四)焦煤现货市场价格大幅上涨,比中长期合同价格高出一倍多

在焦煤市场供不应求的基本面下,投机性需求、资本炒作、市场恐慌心理等一系列因素叠加,加倍放大了焦煤现货市场的波动程度。数据显示,8月末CCTD山西焦肥精煤综合价格3370元/吨,比7月末上涨960元/吨、涨幅40%,涨幅比上月扩大675元/吨、27个百分点。

但与此同时,炼焦煤中长期合同价格仍然保持了合理的上涨幅度,保障钢焦上下游行业的正常生产。据了解,山西、河南、安徽、黑龙江等地重点炼焦煤企业焦肥精煤中长期合同价格大概在1600-1700元左右,比市场现货价格低1600-1900元左右。

二、后期分析预测

当前,钢焦限产效果已开始显现,焦煤供需形势正在逐步发生转变。

从需求端看,钢焦生产已开始走弱,7月全国生铁、粗钢、钢材产量同比分别下降8.9%、8.4%和6.6%,8月份降幅进一步扩大至11.1%、13.2%和10.1%。焦炭产量连续三个月同比下降,6、7、8月同比分别下降3.2%、2.9%和5.0%。

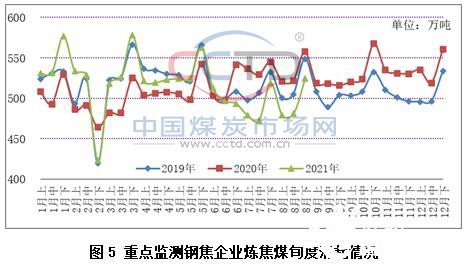

从协会重点监测的钢焦企业炼焦煤旬度消耗情况看,从6月中旬开始出现同比日均耗煤同比下降的态势,一直延续至今;累计耗煤已经由1-5月份的同比增长5.3%,逐步收窄至1-8月的0.9%。

9月2日,工业和信息化部、生态环境部发布《关于开展京津冀及周边地区2021-2022年采暖季钢铁行业错峰限产的通知》(征求意见稿),提出对错峰生产分为两个阶段实施:第一阶段为11月15日-12月31日,目标是完成产量压减任务;第二阶段为次年1月1日至采暖季结束,目标是确保大气污染物排放量达标,错峰比例不低于30%。从时间点来看,第一阶段的目标是确保完成国家既定的压减产量目标,这是摆在钢铁行业面前的政治任务,必须确保年底前完成。在这种形势下,预计今后几个月钢铁行业生产强度将明显减弱,对炼焦煤的需求也将随之回落。

从供给端看,8月份,一系列煤炭增产增供举措持续发力。8月上旬,内蒙古、山西、陕西、宁夏、新疆等5省区对15座联合试运转到期处于停产状态的煤矿,同意联合试运转时间再延长1年,在确保安全的前提下增产增供,涉及产能4350万吨/年。产能核增方面,国家发改委发文允许部分有产能核增需求的煤矿采取承诺的方式进行产能置换。用地审批方面,继7月份内蒙古鄂尔多斯38处停产露天煤矿(涉及产能6670万吨/年)复产后,8月份鄂尔多斯又有16处露天煤矿取得接续用地批复,涉及产能2500万吨/年。随着核增和新批煤矿陆续复产,煤炭增产增供政策效果逐渐显现,煤炭产量同比增速由负转正。8月份全国原煤产量约3.35亿吨,同比增长0.8%左右,而上月产量同比下降3.3%;1-8月份全国原煤产量26亿吨,同比增长4.4%左右。

总体上看,钢焦生产明显减弱将有利于焦煤供需紧张局面逐步缓解,同时随着国家有关部门对市场投机炒作加强监管,炼焦煤市场有望理性回归。

三、问题及建议

(一)资本炒作扰乱正常市场,维护稳定健康的焦煤市场是上下游的共同心愿

今年以来,不仅是这一轮焦煤价格的上涨超出各方预期,实际上年初动力煤价格的大幅度急涨急跌已经刷新了上下游行业的认知。虽然煤炭价格的波动与供需基本面的变化密不可分,但波动幅度之大、速度之快,确也是资本投机需求参与导致市场变化数倍放大的结果。建议国家有关部门加强监管,对恶意炒作予以管控,避免市场剧烈波动。

(二)焦煤进口仍将受到制约,焦煤供应主要需立足国内

预计今后一段时间,我国焦煤进口仍将受到多方面因素的制约,短期内想通过进口增加国内焦煤有效供给的困难较大。一方面,国际焦煤需求增长,国际焦煤供需也将偏紧。2021年上半年,海外经济持续复苏,主要经济体制造业PMI均恢复至荣枯线以上,且维持高位或连续增长,加之货币政策相对宽松,由此带来海外钢铁制造业供需两旺,1-6月海外粗钢产量及消费量增速分别达到17.9%和16.4%。这带来焦煤需求的增加,1-6月印度焦煤进口量同比增加538万吨,6月日本与韩国焦煤进口量也实现同比正增长。另一方面,受疫情影响,我国主要焦煤进口国蒙古、俄罗斯煤炭生产、运输屡屡受限,进出口通关效率降低,焦煤进口不稳定性明显增加。因此,焦煤供应仍将主要立足国内市场。

(三)坚持和完善炼焦煤中长期合同制度

2016年以来,煤焦钢产业链不断深化供给侧结构性改革,提高供给质量,实现了高质量发展。这几年来的实践证明,炼焦煤中长期合同制度充分发挥了上下游共同抵御市场风险、协同融合发展的“稳定器”作用,为全球煤焦钢产业链的稳定运行和可持续发展做出了贡献。建议不断健全完善炼焦煤中长期合同制度,让煤焦钢行业、企业之间的友谊更加深厚,合作基础更加坚固,协同发展意识更加清晰,产业链平稳发展的基础更加坚实,实现煤焦钢产业链高质量发展。

切换行业

切换行业

正在加载...

正在加载...